2012-08-07 "Сценарные условия кризиса" в России 2012-2015. Курс - 1доллар 45-65 рублей ?

Министерство экономического развития РФ просчитало варианты прогноза социально-экономического развития России на 2013-2015 года.

Курс доллара в разных вариантах варьируется от 27,5 до 38 рублей. Вариант бюджета с курсом 45 рублей, должен быть готов к концу августа 2012 года.

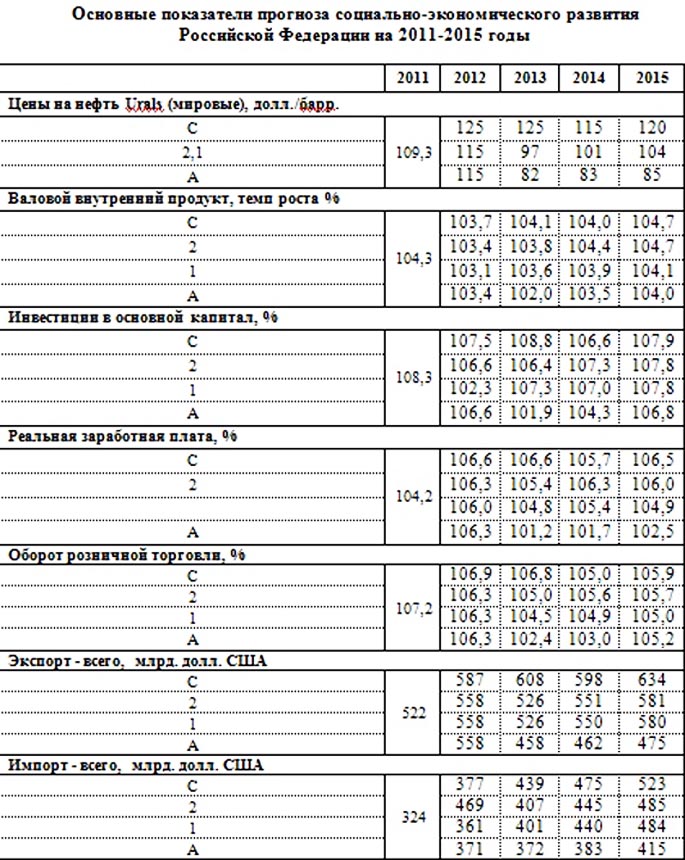

Прогноз сценарных условий социально-экономического развития на период 2013-2015 годов разработан на вариантной основе. Основные варианты прогноза – вариант 1 (консервативный) и вариант 2 (умеренно-оптимистичный) разработаны на основе единой гипотезы внешних условий и различаются эффективностью реализации государственной политики, в том числе за счет различных условий бюджетных правил. Развилки также связаны с возможностями повышения конкурентоспособности частного бизнеса и поддержания инвестиционного спроса со стороны инфраструктурных компаний.

Два дополнительных сценария (А и С) тестируют экономику на различную динамику цен на нефть.

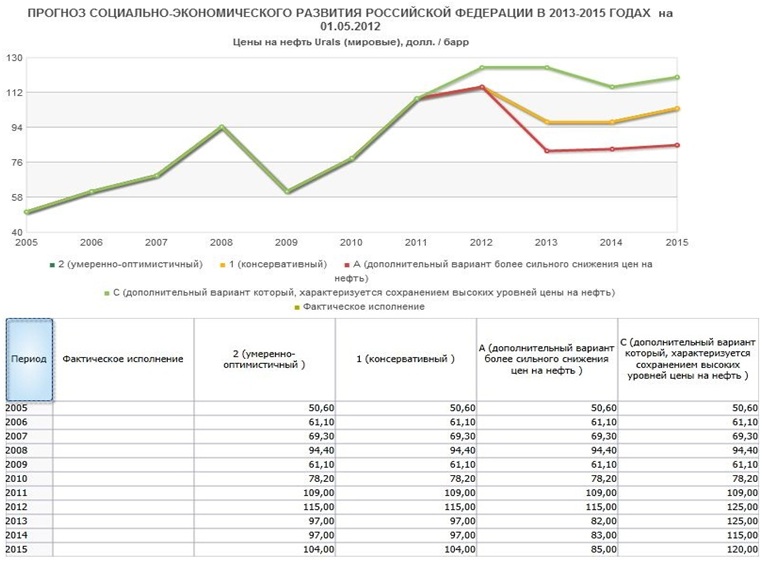

В основных вариантах прогноза (варианты 1 и 2) предполагается умеренное восстановление мировой экономики. Уровень цены на нефть Urals повышен в 2012 году по отношению к предыдущей версии прогноза (представленного в декабре 2011 года) на 15 долларов, до 115 долларов США за баррель в результате высоких цен, сложившихся в январе-марте текущего года. Прогнозируется, что цена нефти будет оставаться на уровне, близком к 120 долларов за баррель до середины 2012 года, со второго полугодия цена на нефть начнет снижаться в результате роста предложения и достигнет к концу года уровня 102-104 долларов за баррель. В 2013-2014 гг. прогноз цен на нефть сохранен на уровне предыдущих оценок. В 2013 году прогнозируется снижение цены до 97 долларов за баррель. С 2014 года прогнозируется, что вслед за ростом потребления нефти возобновится тенденция умеренного роста цен. В 2014 году цена на нефть составит 101 доллар за баррель, в 2015 году предполагается на уровне 104 доллара за баррель.

Вариант 2 (умеренно-оптимистичный) отражает развитие экономики в условиях реализации активной государственной политики, направленной на улучшение инвестиционного климата, повышение конкурентоспособности и эффективности бизнеса, на стимулирование экономического роста и модернизации, а также на повышение эффективности расходов бюджета. В условиях варианта рост ВВП в 2012 году составит 3,4%, а в 2013-2015 гг. ускорится до 3,8-4,7%.

Вариант 1 (консервативный) предполагает сохранение низкой конкурентоспособности по отношению к импорту, а также более низкие расходы на развитие компаний инфраструктурного сектора. Сценарий основан на проведении более жесткой бюджетной политики, связанной со стагнацией государственного инвестиционного спроса и более низкими темпами роста заработных плат бюджетников и военнослужащих. Это обусловливает выход на бездефицитный федеральный бюджет к 2015 году. Годовые темпы роста экономики в 2012-2015 гг. оцениваются на уровне 3,1-4,1%, что в среднем на 0,4 п.п. ниже, чем в основном сценарии.

Умеренно-оптимистичный вариант является более инновационно ориентированным, предполагает проведение преобразований в секторе развития человеческого капитала и науки, направленных на развитие инноваций. Вариант основан на осуществление мер, заложенных в государственных программах развития образования, здравоохранения, науки и технологий, а также традиционных секторов экономики.

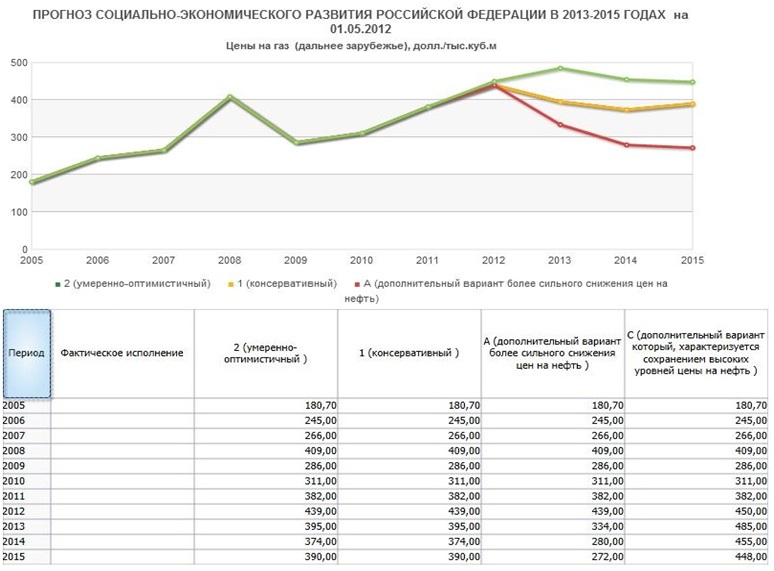

Вариант А – (тестирует шоковое воздействие на экономику) дополнительный вариант более сильного снижения цен на нефть. В начале 2013 года ожидается резкое падение цены до уровня 80 долларов за баррель, среднегодовая цена в 2013 году составит 82 доллара за баррель, а в 2014-2015 гг. предполагается небольшой рост цены на нефть на 1-2% в год. Вариант также предусматривает риски снижения спроса на российский газ в связи с увеличением предложения газа на европейском рынке. Это может привести к более быстрому снижению цен на экспортируемый газ за счет пересмотра контрактов и больших объемов продаж на спотовом рынке.

Учитывая сильную зависимость российской экономики от мировой конъюнктуры, этот сценарий в наибольшей степени обострит риски устойчивости банковской системы, платежного баланса и общего уровня уверенности экономических агентов.

Высокие цены на нефть в 2012 году приведут к значительному укреплению курса рубля, а в 2013-2015 гг., понизившись до 82-85 долларов за баррель, станут причиной резкого ослабления обменного курса, приведут к ускорению инфляции и замедлению внутреннего спроса. Темпы роста экономики будут на 0,9-0,7 п.п. ниже, чем в базовом варианте, курс доллара стабилизируется на уровне, близком к 36-38 рублям за доллар, инфляция замедлится до уровня базового сценария, а динамика внутреннего спроса постепенно начнет восстанавливаться к 2015 году.

Вариант С – дополнительный вариант который, характеризуется сохранением высоких уровней цены на нефть, достигнутых в начале 2012 года. В среднегодовом выражении в 2012-2013 гг. цена на нефть составит 125 долларов за баррель, в 2014-2015 гг. несколько снизится до 115-120 долларов за баррель. Темпы роста ВВП в 2012-2014 гг. за счет «фактора нефти» могут на 0,3-0,4 п.п. превышать уровень базового варианта и составлять 3,7-4,1%, в 2015 году рост экономики будет соответствовать базовому сценарию, составив 4,7%. При этом рост ВВП будет сильно ограничен укреплением обменного курса рубля, стоимость которого увеличивается до 27,5 рублей за доллар, а в реальном выражении рубль укрепляется за 2012-2013 годы более чем на 10%.

Умеренно-оптимистичный вариант 2 предлагается использовать в качестве базового для разработки параметров федерального бюджета на 2013-2015 годы.

Основой антикризисной программы правительства должен стать специальный вариант бюджета на случай резкого падения цен на нефть (он должен быть готов к концу августа).

Минфин и Минэкономразвития должны представить правительству антикризисный вариант бюджета на 2013 год, сверстанный исходя из "сценарных условий кризиса": нефть по $60 за баррель, курс 45 рублей за доллар, падение экономики на 0,6% за год, падение потребительского спроса на 2%.

Очевидно, что сверстать такой вариант бюджета будет очень непросто: потери бюджета от такого снижения цен на нефть составят почти 2 трлн. рублей или 3 с лишним % ВВП.

"Сценарные условия кризиса" в России на 2013-2015 года; до 2030 года; направления бюджетной политики на 2013-2015, смотри в разделе Статьи.

Прогноз (сценарии) Сбербанка России.

Прогноз (сценарии) Сбербанка России.

«Следствием беспорядочного распада еврозоны может быть краткосрочный финансово-экономический кризис в России, вызванный паникой на глобальных финансовых рынках. По нашим оценкам, это приведет к отрицательным темпам роста ВВП России (на уровне -2,1% в 2013 году), сильному оттоку капитала на уровне $95 млрд., ослаблению рубля к корзине валют до 39 рублей, но сохранению профицита счета текущих операций на уровне 2011 года»- Сбербанк РФ.

Общие причины кризиса еврозоны. Текущая ситуация в Испании, Португалии, Греции. Тригеры распада еврозоны. Сценарии распада еврозоны. Последствия для стран ядра. Эффекты на Россию.

Эффекты распада еврозоны на Россию. Два основных канала: торговый и финансовый.

Торговый канал:

Эффекты распада еврозоны на Россию. Два основных канала: торговый и финансовый.

Торговый канал:

На Европу приходится 52% экспорта России и 42% всего импорта России. Распад еврозоны уменьшит спрос на Российский экспорт традиционных сырьевых товаров. Положительный эффект на счет текущих операций окажет замедление в экономике России из-за рецессии в еврозоне и ослабления рубля к бивалютной корзине, что приведет к снижению спроса на импорт. Реагируя на события в еврозоне, цены на нефть могут опуститься до уровня $80-85 за баррель сорта Brent. В результате всех этих факторов, существенного ухудшения внешнеторгового баланса не произойдет. Счет текущих операций составит, по нашим оценкам, 100 млрд. долларов в течение года после кризиса. Однако отток капитала может составить $95 млрд. (в 2009 году - $56,8 млрд., в 2010 - $33,6 млрд., в 2011 – $80,5 млрд.), что создаст давление на курс рубля, который подешевеет к бивалютной корзине на 10% за счет более сильного ослабления рубля к доллару. Следуя своей новой монетарной политике, таргетированию инфляции, Центральный Банк не пойдет на существенное сдерживание этого ослабления и не поднимет процентные ставки. Таким образом, для нефинансового сектора негативный эффект от сжатия совокупного спроса и оттока капитала (ухудшения кредитных условий) будет компенсирован положительным эффектом от большей подвижности относительных цен российских товаров.

Тем не менее, в наихудшем сценарии беспорядочного дефолта в еврозоне мы ожидаем сокращения ВВП России на 2,1% на горизонте 1 год после кризиса (в конце 2012 года). Инвестиции в основной капитал упадут на 5,4% в течение года. Уровень безработицы вырастет до 7,3% (с 6,5% в 2011 году), инфляция составит 6,7%. Упорядоченный дефолт в зоне евро приведет к замедлению роста ВВП до +2% в 2014 году после выхода Греции из еврозоны в конце 2013 года. Инвестиции в основной капитал в России покажут нулевой прирост в течение года после кризиса, а инфляция составит 6,0%. Здесь мы считали, что цены на нефть сохранятся на уровне, превышающем $90.

Финансовый канал:

Стресс тест банков, выполненный ЦБ и МВФ в апреле 2011 года проводился по нескольким направлениям: несколько сценариев негативного шока ВВП, дефолт пяти крупнейших заемщиков банков, шок ликвидности, шок валютного курса. Результаты показали, что при самом негативном сценарии с падением ВВП на 4%, с нехваткой капитала (<10%) столкнутся 8% банков (из 1012 банка, принимавшего участие), главным образом из-за дефолта заемщиков и потерь по кредитам. В целом, МВФ оценил положительно устойчивость Российской банковской системы.

Активы российских банков в суверенных долгах еврозоны незначительны. Займы у западноевропейских банков составляют 80% всех иностранных займов банков. Поэтому проблемы с фондированием в Европе могут стать основной трудностью для Российских банков в кризис, но это разрешимо при разумной политике ЦБ.

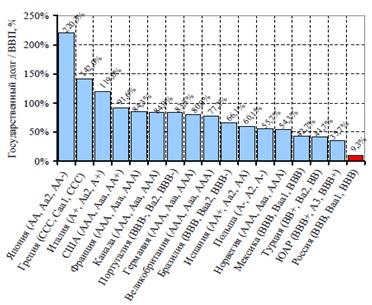

С обслуживанием уже существующего внешнего долга банков проблем быть не должно: отношение внешних обязательств банков к объему золотовалютных резервов ЦБ наименьшее среди Восточно-европейских стран - 31% в России, 55% в Чехии, 74% в Польше, 80% в Венгрии, 95% в Турции.

Наиболее вероятный сценарий развития событий в случае распада еврозоны может состоять в росте оттока капитала (как отмечено выше до $95 млрд.), в результате как общего сокращения открытых позиций нерезидентами в развивающихся рынках, так и из-за роста займов в России со стороны российских предприятий, традиционно получающих финансирование за рубежом, а в отдельных случаях и западноевропейских банков (через их дочерние банки). Неизбежное следствие этого – ослабление курса рубля (меньшее к корзине валют, чем к доллару из-за ослабления евро к доллару). В таких обстоятельствах, если ЦБ России действительно будет придерживаться нового типа монетарной политики, таргетирования инфляции, можно ожидать, что ставки ЦБ если и будут повышены, то незначительно (события осени 2008 года не повторятся). На остром этапе банки столкнутся с целым комплексом рисков: к валютному риску будет примешиваться риск ликвидности. У ЦБ, конечно же, будут развязаны руки в плане предоставления ликвидности банкам, но он может опасаться, что такая политика приведет к чрезмерному удешевлению рубля, будет способствовать оттоку капитала, и, в конечном счете, будет чревата увеличением инфляции за счет вхождения в инфляционно-девальвационную спираль.

Из-за 10% ненефтяного дефицита государственного бюджета в текущем году, даже без кризиса, возможности фискальной политики в новый кризис могут быть существенно ограничены. Российскому бюджету не сможет помочь то, что цены на нефть из-за событий на Ближнем Востоке снизятся лишь до $80-85 за баррель. Причина – дефицитность бюджета при цене ниже $100-110. Это является еще одним стимулом для ЦБ проводить более мягкую денежную политику (тогда как в кризис 2008 года он сокращал денежную базу, продавая валютные резервы). Но, как уже отмечено выше, нам кажется, что ЦБ будет проводить умеренно-мягкую политику, балансируя между необходимостью поддержать реальный сектор и ограничить отток капитала и рост инфляции.

Перспективы развития ситуации в еврозоне и последствия для России. Сбербанк РФ см. в разделе Статьи.

Прогноз (сценарии) Центрального Банка России.

«Возможное падение цены на нефть на 10 долл. США ведет к появлению выпадающих доходов федерального бюджета в сумме порядка 0,5 трлн. руб. и, соответственно, росту бюджетного дефицита на 1% ВВП. При таком сценарии все показатели долговой устойчивости заметно ухудшаются».

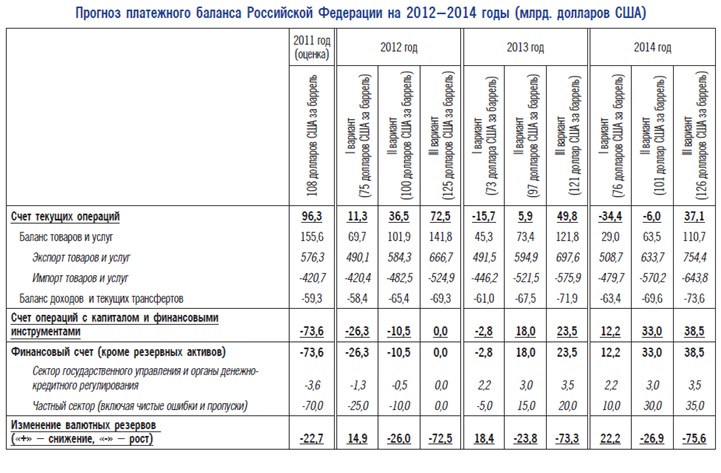

Банк России рассмотрел три варианта условий проведения денежно-кредитной политики в 2012 – 2014 годах, один из которых соответствует прогнозу Правительства Российской Федерации. В основу сценариев положена различная динамика цен на нефть.

В рамках первого варианта Банк России предполагает снижение в 2012 году среднегодовой цены на российскую нефть сорта «Юралс» на мировом рынке до 75 долларов США за баррель. В этих условиях в 2012 году реальные располагаемые денежные доходы населения могут увеличиться на 3,9%, инвестиции в основной капитал – на 4,2%. Прирост ВВП ожидается на уровне 3,3%. Формирование цен на нефть ниже уровня, заложенного в проекте бюджета на 2012 – 2014 годы, повышает уязвимость бюджета к различным шокам. При условии сохранения расходов федерального бюджета в объеме, предусмотренном в бюджетных проектировках, дефицит федерального бюджета в рамках указанного варианта в 2012 – 2014 годах может составить около 4% ВВП. Необходимость его финансирования может привести к существенному расходованию средств суверенных фондов, а также масштабному наращиванию объема государственных заимствований, что будет сопровождаться ростом цены последних и увеличением расходов на обслуживание государственного долга.

В основе второго варианта рассматривается прогноз Правительства Российской Федерации, положенный в основу для разработки параметров федерального бюджета на 2012 – 2014 годы. Предполагается, что в 2012 году цена на российскую нефть может составить 100 долларов США за баррель. Данный вариант отражает развитие экономики в условиях реализации активной государственной политики, направленной на улучшение инвестиционного климата, повышение конкурентоспособности, стимулирование экономического роста и модернизации, а также на повышение эффективности расходов бюджета. Согласно этому варианту в 2012 году увеличение реальных располагаемых денежных доходов населения прогнозируется на уровне 5,0%. Темп прироста инвестиций в основной капитал может ускориться до 7,8%. В этих условиях объем ВВП может возрасти на 3,7%.

В рамках третьего варианта Банк России предполагает повышение в 2012 году цены на нефть сорта «Юралс» до 125 долларов США за баррель. В условиях увеличения доходов от экс-порта российских товаров в 2012 году ожидается повышение инвестиционной активности. Прирост инвестиций в основной капитал может составить 8,7%, прирост реальных располагаемых денежных доходов населения – 5,2%. Увеличение объема ВВП предполагается на уровне 4,7%.

Основные направления единой государственной денежно-кредитной политики России на 2012-2014г.г. ЦБ РФ см. в разделе Статьи.

Прогноз (сценарии) Минфина России.

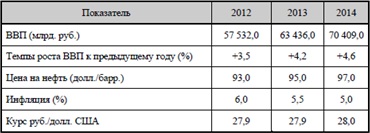

В соответствии с бюджетными проектировками расчеты уровня ВВП и доходной базы федерального бюджета на период 2012-2014 гг. осуществлены исходя из благоприятного сценария, предполагающего высокий уровень цен на нефть и их ежегодный рост: 93 долл. США в 2012 г., 95 долл. США в 2013 г. и 97 долл. США в 2014 г.

Однако, учитывая фактическое нахождение нефтяных цен на уровне своих исторических максимумов, нельзя исключать также развития событий, при которых фактическая цена на нефть опустится существенно ниже уровня, заложенного в прогнозе социально- экономического развития Российской Федерации на предстоящий период.

« Согласно результатам проведенного стресс-тестирования долговых показателей России, в случае установления и сохранения в предстоящий период фактических цен на нефть на уровнях на 50 долл. США ниже прогнозируемых, уже в 2013-2014 гг. показатель «государственный долг к ВВП» превысит 20-21%. Это фактически «отбросит» Россию в ситуацию 2004 года, когда страна еще не имела суверенных кредитных рейтингов инвестиционной категории от всех трех ведущих международных рейтинговых агентств ».

« Согласно расчетам, в случае развития негативного сценария, при котором цена на нефть упадет до 60 долл. США за баррель и останется на этом уровне в течение года, дефицит федерального бюджета превысит 5% ВВП. Это потребует изыскания дополнительных источников его финансирования. Потенциально, в качестве таковых могут рассматриваться средства ФНБ, поступления от приватизации и повышения налогов. Однако использование средств ФНБ лишит «подушки безопасности» хронически дефицитный бюджет Пенсионного фонда Российской Федерации, доходы от продажи госимущества носят конъюнктурный характер, а увеличение налогового бремени на экономику крайне нежелательно в связи с возможными негативными социальными последствиями ».

«В условиях реализации неблагоприятного сценария основным источником покрытия дефицита федерального бюджета станут госзаимствования. Принимая во внимание, что объемы последних уже установлены на беспрецедентно высоком уровне, речь идет о накоплении существенных бюджетных рисков, связанных, как минимум, со значительным ухудшением для Российской Федерации, как суверенного заемщика, финансовых условий заимствований на рынках капитала и резким ростом долговой нагрузки на федеральный бюджет, а, при самом негативном развитии событий, о невозможности привлечения заемных ресурсов в необходимых объемах на приемлемых условиях ». Основные направления государственной долговой политики России на 2012-2014г.г. Минфин РФ см. в разделе Статьи.

Все новости Все новости

|

Главная

Главная  Разведка месторождений ПГС

Разведка месторождений ПГС  Контакты

Контакты  Оставить отзыв

Оставить отзыв  Электронные каталоги

Электронные каталоги